成約率を上げる! 保険料贈与プランの基礎知識

資産家の方が、ご自身が契約者・被保険者となって高額の生命保険に加入した場合、相続の際には、死亡保険金の大半がみなし相続財産として課税対象になってしまいます。

これを防ぐために使われているのが「保険料贈与プラン」であり、平成27年度の税制改正による相続税引き上げ後、さらに活用の機会が増えています。

この「保険料贈与プラン」を提案する際の注意点について確認しておきましょう。

1.「保険料贈与プラン」とは?

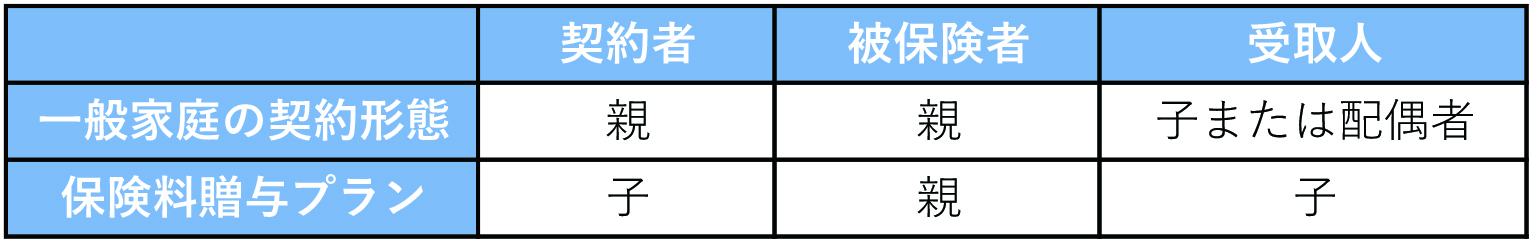

生命保険契約の際に、契約者を子供、被保険者を親、死亡保険金受取人を子供にすることで、親が死亡した時に、相続税の対象とならずに子供に多額の現金を遺すことができます。

資産家の方の相続では、資産が不動産や自社株などに偏っていることが多く、相続税の支払いに困る場合もありますが、このような契約を準備しておくことで、死亡保険金を相続税の支払いに充てることができるのです。

保険料は、契約者である子供が負担することになりますが、大半のケースでは子供に保険料の支払い能力がありません。

そこで、保険料相当分の金額を親から子に贈与し、それを原資として子供を契約者として保険契約をするのが「保険料贈与プラン」なのです。

契約形態の表

2.年間の保険料の目安となる金額は?

「保険料贈与プラン」が税制上有利と言われている大きな理由は、相続税よりも低い税率の範囲で贈与を行ったうえで、子どもの世代で納税資金を増やすことが出来るからです。

贈与税の基礎控除額は年間110万円であるため、提案する生命保険も、まずは年間110万円までの保険料が一つの目安となります。

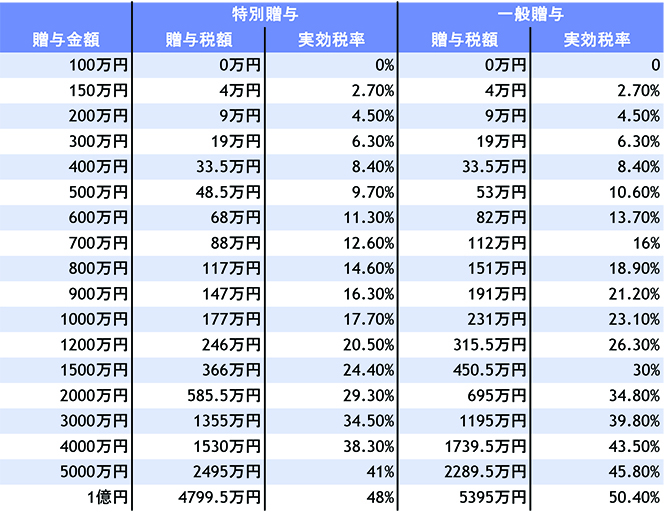

そして、年間の贈与額が110万円を超えると贈与税が掛かりますが、仮に310万円の贈与を1人に対して行ったとしても、

贈与税の税率はわずか10%です。

年間の贈与額が310万円であれば20万円の贈与税が掛かりますが、支払保険料が大きい分、死亡保険金の額を大きく設定することができるので、相続税対策の効果が大きくなります。

【特例贈与財産用】(特例税率)

特例贈与は、直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)への贈与税の計算にのみ使用します。

※ 「その年の1月1日において20歳以上の者(子・孫など)」とは、贈与を受けた年の1月1日現在で20歳以上の直系卑属のことをいいます。

私の経験では、年間の贈与額310万円、贈与税20万円(約6.5%)程度までの保険料贈与プランが実行いただきやすく、それを超えた額を採用いただくには、しっかりと財産の分析を行い、お客様に相続税の仕組みから理解してもらう必要があると考えています。

3.「保険料贈与プラン」における死亡保険金の課税関係

「保険料贈与プラン」による生命保険契約より死亡保険金を受け取った場合、死亡保険金は一時所得として所得税・住民税の課税の対象となります。

死亡保険金の額から支払った保険料を引き、さらに特別控除の50万円を引いた金額が一時所得となります。

一時所得の額に2分の1を掛けた額が給与などと合算され課税対象となりますが、支払った保険料と、受け取った保険金額の差が小さければ、税金は発生しないこともあります。

ある程度の資産をお持ちの方の場合、相続税よりも支払う税額が少なくなることが多いのが、この「保険料贈与プラン」のメリットなのです。

税金の計算例

払込保険料合計金額:1,500万円、保険金額:2,000万円

所得税・住民税率:55% 相続税率:55%(非課税枠は無いものとして計算)

① 一時所得税と手取金額の計算

保険金額2,000万円-払込保険料1,500万円=500万円

500万円-50万円(特別控除)×1/2=225万円(課税対象)

225万円×55%=123.75万円(所得・住民税)

所得・住民税控除後手取金額:2,000万円-123.75万円=1,876.25万円

② 相続税と手取金額の計算

保険金額2,000万円×55%(相続税率)=1,100万円

相続税控除後手取金額:2,000万円-1,100万円=900万円

4.「保険料贈与プラン」を実施する際の注意点とは

個人家庭で加入する生命保険の契約形態は、一般的に、契約者・被保険者が親、死亡保険金受取人が子供または配偶者になっています。

しかし、保険料贈与プランの場合は、契約者・子供、被保険者・親、死亡保険金受取人・子供、となっており、相続税の観点からすると、大変有利な加入形態となっています。

このような契約をする際に気を付けなくてはいけないのが、親から子への贈与が確実に行われており、保険料は確かに子供が支払ったという証拠を残しておくことです。

具体的には、

①毎年贈与契約書を作成する、

③親の生命保険料控除は受けない

などの点に注意をして、保険料を贈与したことを証明できるようにしておきましょう。

保険料を支払う際は、親の口座からの引き落としにはせず、いったん子供の口座に現金を移動して子供の口座から引き落とし、形を残しておくなどの配慮も大切です。

担当: 株式会社FAST財産研究所 佐藤伸吾

保険料贈与について、より詳しい情報はこちらのコラムもご覧ください。