経営者保険 本当の必要保障額の計算式

~ 目次 ~

1.オーナー経営者はなぜ高額の生命保険に加入するのか

2.教科書どおりの必要保障額の計算が通用しない理由

3.本当の必要保障額の計算式と計算方法

1.オーナー経営者はなぜ高額の生命保険に加入するのか

皆さんは、「資本と経営の一致」という言葉をお聞きになったことがありますでしょうか。

ここでの「資本」とは株主のこと、「経営」とは社長であることを意味し、

社長が自社株の大半を保有している、“オーナー経営”の状態をあらわしています。

中小企業では、社長が大株主でないと迅速な経営判断ができませんから、

「資本と経営の一致」が、基本とされているのです。

しかし、それゆえに、オーナー経営者の責任は重くなります。

オーナー経営者には「経営者」「株主」「家族の長」と3つの立場がありますが

それぞれを切り離すことができず、経営の悪化が個人や家族にも影響を及ぼすからです。

オーナー経営者と家族の生活

社長のご家族の様子を想像してみましょう。

もし、創業した会社が順調に成長していれば、社長の個人資産や家族の生活が脅かされることはなく、また、株主として責任を問われることもありません。

ご家族が、会社の事業リスクを感じる機会は、ほとんどないでしょう。

しかし、突然の不況に陥り、社長の3つの立場の中心である「経営」が立ち行かなくなると、その影響は、経営者個人と家族の生活にも及びます。

オーナー企業が銀行から借入を行っている場合、大株主である社長は、大半のケースで個人保証を求められています。

従って、業績悪化により廃業することになった場合、会社に残ってしまった銀行借入は、個人資産から弁済しなければなりません。

経営者が借金のため自宅を失う、夜逃げをする、といった話の多くは、この連帯保証債務が原因であり、

会社が倒産するとともに個人資産も失う経営者が多いのです※。

※借入が返済できなければ、オーナー社長は大株主でもあることから債権者に対し責任を取る必要があり、その影響は家族の生活にも及ぶ、という制度になっています。

「経営者保証に関するガイドライン」が出され、徐々に個人保証を緩和する動きはありますが、中小のオーナー企業ではまだほとんど適用されていません。

このような状況で、会社の業績悪化により運転資金が不足する事態になれば、

社長はまず個人の預金を会社に貸付け、乗り切ることを考えます。

会社がつぶれれば、個人資産も失うわけですから、これは当然の判断です。

しかし、社長の奥様からすると、これでは個人名義の口座に入っている生活費(食費、学費)ですら、

会社の事業リスクから切り離せていないことになり、いつまでも生活の不安は尽きません。

さらに、大半の経営者夫人は認識していないのですが、

社長が亡くなった場合でも、この連帯保証債務は免除されることなく、相続人に引き継がれることになっています。

会社を清算しようと思っても銀行借入が残る場合には、ご主人から相続した自宅を売ってでも、銀行に返済しなければならないのです。

このような厳しい制度のもとで、社長の相続から家族の生活を守るためには、

①借入金の返済資金

②家族の生活資金

の2つの資金準備が必要となります。

これを、もっとも少ない負担で準備する方法が生命保険(定期保険)なのです。

会社が成長したら保障は不要か?

では、順調に事業拡大に成功し、優良企業になった10年後を考えてみましょう。

社長は、高額の役員報酬を取れるようになり、個人の預金も1億以上蓄えました。

メインバンクは、社長の個人保証を外すことも検討してくれる様子です。

創業時の不安はすっかりなくなりましたが、もう生命保険は必要ないのでしょうか?

実は、オーナー社長の場合、会社が成長したらまた新たな課題を抱えることになります。

会社が毎年利益を上げてゆくと、社長が所有している自社株の評価が上昇してゆきます。

評価が上がれば、簡単に贈与や売買を行うことができなくなり、最終的に自社株を所有したまま相続を迎えると、ご家族に多額の相続税が課されます。

個人資産のほとんどが自社株という状況で社長が亡くなり、相続人も会社もキャッシュを保有していなければ、相続税の納税ができません。

優良企業オーナーであっても、社長の相続後に自宅を手放すケースがあるのは、このような納税資金の問題があるからです。

創業期に保障を確保しておく意味

以上のように、事業が上手くいっても、いかなくても、オーナー経営者は、常に大きなリスク(失敗と成功のブレ幅)を抱えています。

特に、事業拡大を目指すタイミングで、金融機関から連帯保証を求められるときに、社長はその責任の重さを痛感します。

事業の負担とならないよう、少ない保険料で大きな保障を確保できる定期保険が、ここでは合理的な選択となるのです。

なお、会社が成長し、借入金に対する保障が不要になった後も、退職金や金庫株資金で保険が必要になることがよくあります。

もし健康状態が悪くなっていても、保障を継続できることが定期保険のメリットです。

経営者には、”定期保険=掛け捨て”ではなく、将来の「保障の枠」と捉えていただき、

保険料の比較だけでなく、コンバージョンの機能も評価いただくようにしましょう。

2.教科書どおりの必要保障額の計算式が通用しない理由

では、中小企業の生命保険の必要保障額は、どのように計算すればよいのでしょうか。

特に、事業保障の提案には、その根拠が必要です。

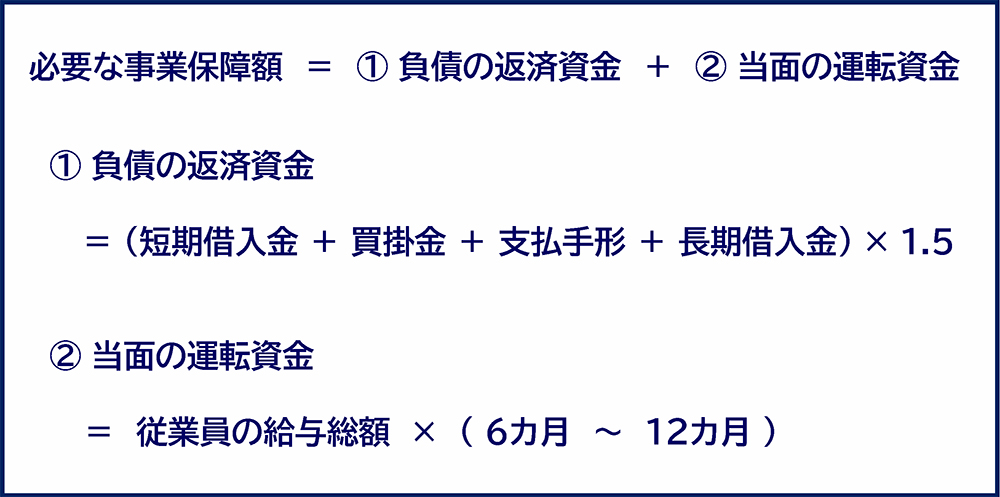

保険会社さんの研修テキストや、保険営業の教科書的な書籍を見ると、おおむね下記のような計算式がでています。

テキストごとに若干の差はあるものの、

必要な事業保障額 =

負債の返済資金 + 当面の運転資金

この基本部分はほぼ共通しているので、間違いなさそうな気がします。

しかし、

お客様から決算書を見せていただき、この計算式のとおりに保険を提案すると、

かなりの確率でハズします。

なぜなら、この計算式を使うと、社長が肌感覚でイメージする必要保障額よりも

はるかに数字が大きくなってしまうことが多いからです。

このロジックはこちらの講座でご説明していますので、まずはご覧ください。

必要保障額の計算根拠とは?

計算式と実態が相違する一例として、負債の返済資金の計算をみてみましょう。

借入金・負債の返済資金 =

(短期借入金+買掛金+支払手形+長期借入金)× 1.5

この計算式では、

・金融機関から借りているお金は全部保険金で返す

・既存の資産には一切手をつけない

・受取保険金はすべて法人税の対象になる

以上が、前提となっています。

しかし、この計算がそのまま当てはまるケースはほとんどないでしょう。

例えば、

後継者がいて事業継続ができる場合には、約定どおり銀行に返済している限り、

設備投資に充てた銀行借入(長期借入金)の返済を求められることはまずないでしょう。

一方、後継者がおらず廃業する場合には

全ての借入金を返済し、会社を清算することが必要になります。

しかし、もう事業をたたむわけですから、すべてを保険金でまかなうのではなく

会社に残った資産も返済に充てられるはずです。

また、運転資金(従業員の給与)も、廃業前提であれば6カ月も必要なく、

退職金も含め給与1~2カ月分の準備があればよいでしょう。

他にも、実態とのギャップは多くありますが、なぜ、保険の教科書でこのような計算式が使われているのでしょうか?

その理由は、

この計算は、お客様の会社の個別事情をヒアリングすることなく保障額の算出ができるよう、

余裕をもった、フルカバーの計算式になっているからです。

事業承継方針が明確になっている場合などでは、お客さまと打合せのうえ、

ここから保障額をそぎ落としてゆく必要があると考えておきましょう。

3.本当の必要保障額の計算式と計算方法

では、必要保障額計算の説得力を、もっと高めるためにはどうしたらよいでしょうか?

下記の有料会員向け動画でもお伝えしているとおり、最低限確認しておきたいのが事業承継の方針です。

方針は、大きく次の4つに分けられ、これが把握できれば提案は説得力を増します。

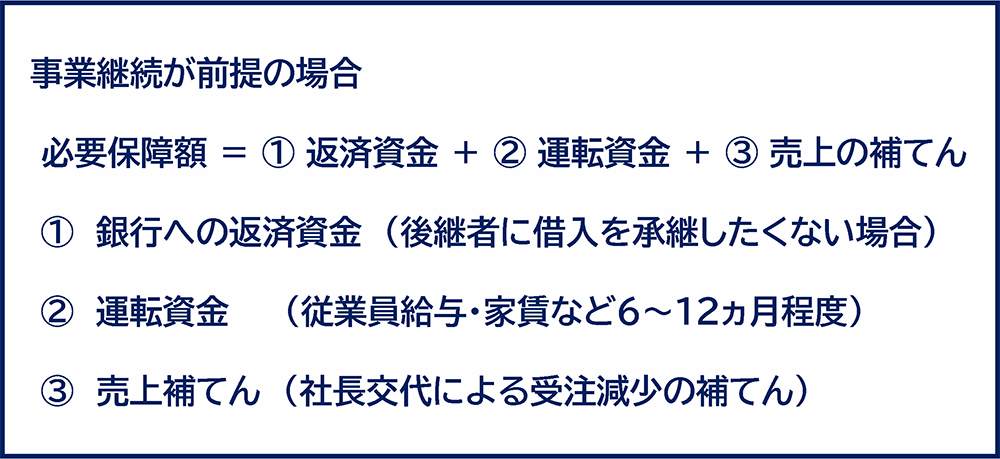

1.後継者がいて、相続後も事業継続ができそう

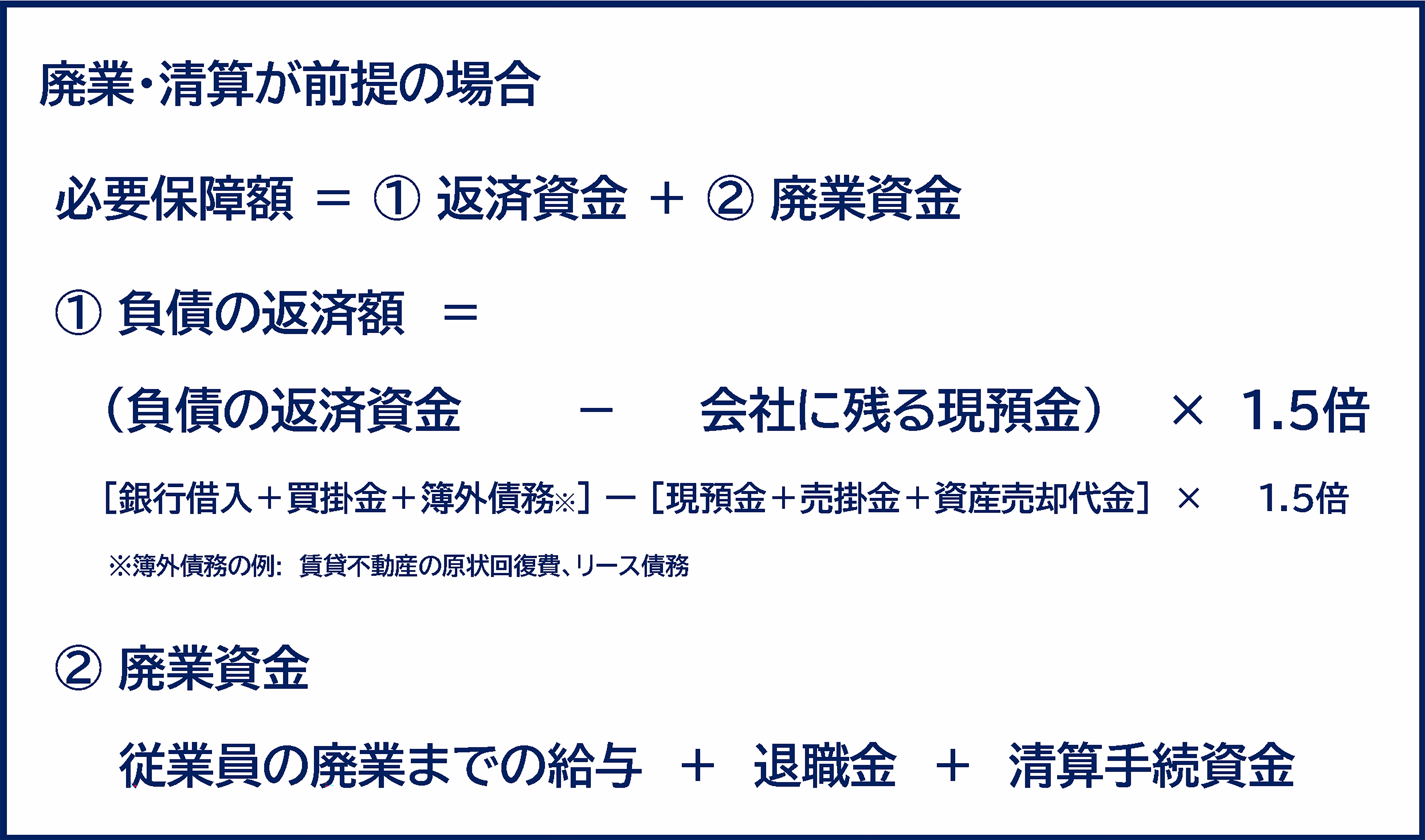

2.社長が亡くなれば、廃業せざるを得ない

3.第三者承継(M&A)を検討している

4.現段階で方針が決まっていない

上記1の事業継続が前提の場合には、下記の必要保障額計算が基本となります。

有利子負債が少なく、財務内容が良い会社ほど必要な事業保障額は減りますが、一方で、相続税の納税資金のニーズが高まります。

一方で上記2の廃業が前提となる場合には、下記の準備が必要です。

この計算は、会社に残った資産をすべてお金にかえ、借入金を返済し、トントンで終わるための計算式です。

ご家族に生活費を残そうと思えば、これ以外に退職金準備が必要です。

まとめ

以上のように、事業保障提案の精度を上げるためには、経営者と信頼関係を築き、事業の見通しや事業承継の方針など、詳しく把握することが重要です。

さらに、中小企業の事業や外部環境は日々大きく変わりますから、ご契約をお預りしたあとも、

もっともFact Findingとアフターフォローの力が求められ、ネットでは完結できない分野が、この経営者の事業保障提案といえるでしょう。